Nowe przepisy wprowadziły istotne zmiany w zakresie rozliczania podatkowego samochodów osobowych

Z początkiem 2019 roku zaczęły obowiązywać nowe przepisy podatkowe, dotyczące samochodów osobowych użytkowanych przez przedsiębiorców. Regulacje te wprowadziły istotne zmiany w zakresie wynajmu długoterminowego i leasingu.

Zmodyfikowane przepisy mają wpływ nie tylko na przedsiębiorców, korzystających z aut służbowych, ale również cały rynek motoryzacyjny w kraju. Firmy bowiem są już od dłuższego czasu głównym filarem sprzedaży nowych aut. W 2018 r. były nabywcą blisko 3/4 wszystkich samochodów sprzedanych w polskich salonach, z czego aż 2/3 zostało sfinansowane leasingiem lub wynajmem długoterminowym.

Nowe regulacje zostały wprowadzone ustawą z 23 października 2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw, która weszła w życie 1 stycznia bieżącego roku. Do najważniejszych zmian należą wprowadzenie limitu dotyczącego kosztów związanych z nabyciem samochodu osobowego, jakie przedsiębiorca może ująć w odpisach amortyzacyjnych, oraz ograniczenie do 75% możliwych do zaliczenia w koszty uzyskania przychodu kosztów używania (np. paliwo, naprawy, myjnia) w przypadku samochodu osobowego używanego w sposób mieszany, czyli zarówno do działalności gospodarczej, jak i do celów prywatnych.

Zgodnie z danymi PZWLP obecnie już ponad 1/5 wszystkich nowych aut osobowych sprzedawanych firmom w Polsce przeznaczona jest na oddanie do używania w ramach tzw. wynajmu długoterminowego, czyli w istocie leasingu operacyjnego z obsługą pojazdów. Zgodnie z obowiązującymi do końca 2018 roku przepisami raty leasingu operacyjnego za samochód osobowy stanowiły dla przedsiębiorcy w całości koszt uzyskania przychodu, niezależnie od wartości auta. Podobnie było w przypadku kosztów związanych z samochodem użytkowanym na podstawie umowy leasingu operacyjnego, czyli np. raty serwisowej, kosztów paliwa, myjni czy płynów eksploatacyjnych – one również mogły być w całości zaliczane do kosztów uzyskania przychodu. Koszty ubezpieczenia auta natomiast, co do zasady, były możliwe do zaliczenia w całości do kosztów uzyskania przychodu jedynie w przypadku samochodów o wartości do 20 tys. euro.

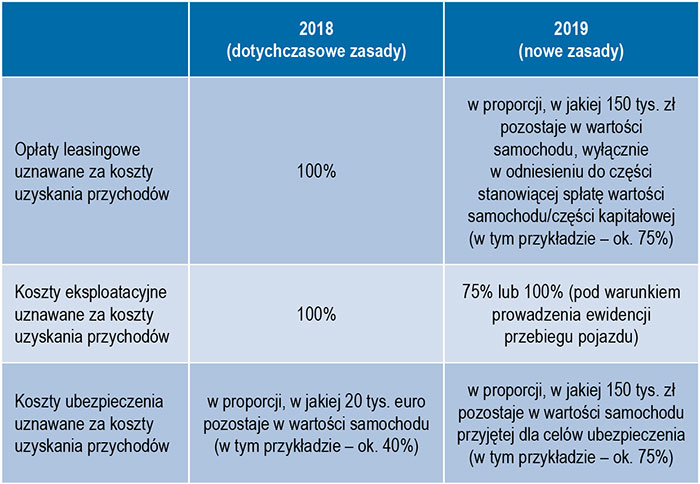

Przykład rozliczenia podatkowego dla samochodu o wartości 200 tys. zł, będącego przedmiotem umowy leasingu operacyjnego na 36 miesięcy

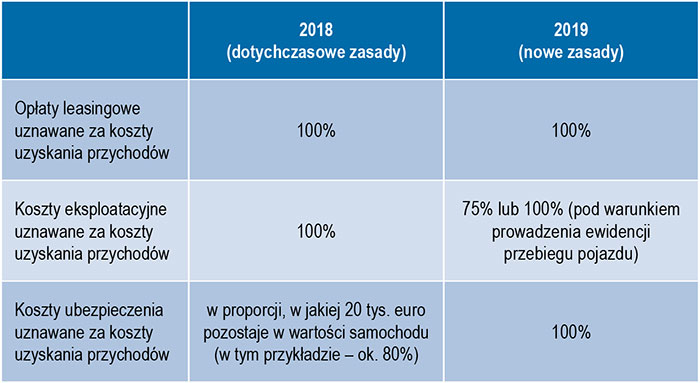

Przykład rozliczenia podatkowego dla samochodu o wartości 100 tys. zł, będącego przedmiotem umowy leasingu operacyjnego na 36 miesięcy

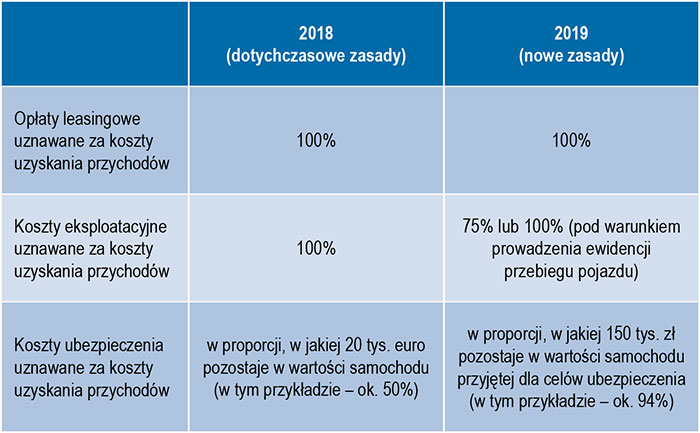

Przykład rozliczenia podatkowego dla samochodu elektrycznego o wartości 160 tys. zł będącego przedmiotem umowy leasingu operacyjnego na 36 miesięcy

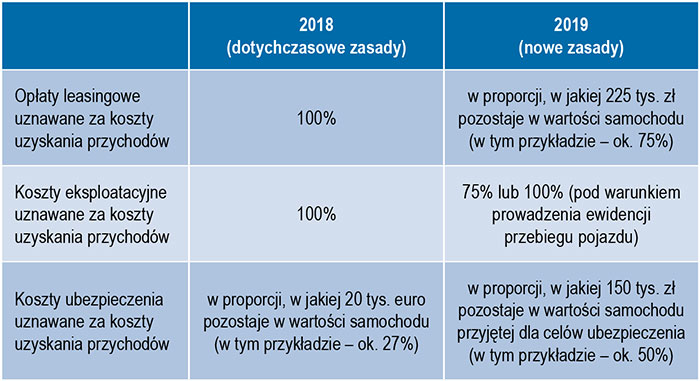

Przykład rozliczenia podatkowego dla samochodu elektrycznego o wartości 300 tys. zł, będącego przedmiotem umowy leasingu operacyjnego na 36 miesięcy

Samochody osobowe o wartości powyżej 150 tys. zł dotknięte największymi zmianami podatkowymi

Nowe przepisy wprowadziły istotne zmiany w zakresie rozliczania podatkowego samochodów osobowych, w tym oddanych do używania w ramach tzw. wynajmu długoterminowego (leasingu operacyjnego z obsługą). W przypadku tych o wartości nieprzekraczającej 150 tys. zł raty leasingu nadal będą mogły być w całości zaliczane do kosztów uzyskania przychodów u leasingobiorcy. Inaczej niż dotychczas przedstawia się sytuacja, jeśli chodzi o auta o wartości powyżej 150 tys. zł.

– Raty leasingowe w ich przypadku zostaną zaliczone do kosztów uzyskania przychodu jedynie w proporcji, w jakiej wartość samochodu nie przekracza 150 tys. zł – mówi Agnieszka Piasecka, ekspert PZWLP, kierownik działu prawnego Alphabet Polska. – Stosując pewne uproszczenie, można powiedzieć, ze w przypadku auta o wartości na przykład 200 tys. zł stosowana będzie proporcja 3/4.

Pomimo zmiany przepisów wynajem długoterminowy wciąż pozostaje bardzo atrakcyjną dla przedsiębiorców formą finansowania samochodów osobowych o wartości powyżej 150 tys. zł. Wynika to ze specyfiki tej usługi. W wynajmie długoterminowym spłacana jest bowiem jedynie część ceny zakupu auta, w odróżnieniu od np. klasycznego leasingu finansowego, gdzie w ratach leasingowych pokrywamy całą cenę jego zakupu.

Zgodnie z nowymi przepisami próg wartości dla samochodów elektrycznych będzie wyższy i wyniesie 225 tys. zł.

Ograniczenie rozliczania podatkowego kosztów używania, większy limit wartości auta w przypadku kosztów ubezpieczenia

Znowelizowane przepisy wprowadziły również istotną zmianę, jeśli chodzi o możliwość zaliczania do kosztów uzyskania przychodu kosztów używania samochodu. Dotychczas firmy mogły rozliczyć całość wydatków tego typu, od nowego roku ustanowiony został natomiast limit w wysokości 75%, który dotyczy zarówno aut z napędami spalinowymi, jak i elektrycznymi. Co prawda, możliwe będzie zaliczenie pełnej wysokości takich wydatków do kosztów uzyskania przychodów, ale tylko pod warunkiem prowadzenia ewidencji przebiegu pojazdu (ewidencji dla potrzeb VAT), która będzie potwierdzać wykorzystanie pojazdu wyłącznie w działalności gospodarczej.

Zmiany nastąpiły także w przypadku zasad zaliczania do kosztów uzyskania przychodu kosztów związanych z ubezpieczeniem samochodu. W tym przypadku limit został zwiększony z obowiązującej do tej pory kwoty 20 tys. euro do 150 tys. zł. W przypadku gdy wartość samochodu przyjęta dla celów ubezpieczenia przekracza 150 tys. zł, kosztem uzyskania przychodu jest koszt ubezpieczenia w proporcji, w jakiej wartość pojazdu przyjęta dla celów ubezpieczenia zamyka się w kwocie 150 tys. zł. Limit będzie obowiązywał zarówno w odniesieniu do pojazdów z napędem tradycyjnym, jak i elektrycznych.

Jeśli chodzi o umowy najmu samochodów, występujące przede wszystkim w coraz bardziej popularnych w Polsce usługach wynajmu krótkoterminowego i średnioterminowego, zasady rozliczania podatkowego miesięcznej raty są analogiczne do tych obowiązujących w leasingu. W przypadku umów tego typu, zawieranych na okres do 6 miesięcy, do obliczenia proporcji, w jakich raty czynszu najmu mogą stanowić koszty uzyskania przychodów, należy zastosować wartość przyjętą dla celów ubezpieczenia pojazdu.

Nowe regulacje wprowadziły również przepisy przejściowe. Dotychczasowe zasady dotyczące rozliczania umów leasingu będzie można stosować w odniesieniu do umów leasingu zawartych przed 1 stycznia 2019 r. Zmiana umowy leasingu lub jej odnowienie po 31 grudnia 2018 r. będzie oznaczać konieczność stosowania nowych zasad.

Nowe przepisy wciąż pozostawiają wiele pytań i niejasności interpretacyjnych

Eksperci zwracają uwagę, że wprowadzone na początku roku nowe regulacje, przede wszystkim w zakresie dotyczącym tzw. przepisów przejściowych, wciąż budzą wiele wątpliwości interpretacyjnych i wiele pytań pozostawiają bez jednoznacznej odpowiedzi.

– Przedsiębiorcy stosujący w praktyce zmienione przepisy będą musieli zmierzyć się z kilkoma niewiadomymi, wynikającymi między innymi z przepisów przejściowych – mówi Agnieszka Piasecka. – Konieczne będzie na przykład doprecyzowanie, jaka zmiana umowy leasingu zawartej po 31 grudnia 2018 r. będzie pociągać za sobą również zmianę zasad opodatkowania.

Źródło: Polski Związek Wynajmu i Leasingu Pojazdów

Komentarze (0)